Après plusieurs années de léthargie, la production de matières premières est de nouveau sous pression, générée par plusieurs facteurs conjoncturels et structurels qui semblent jouer de manière concomitante depuis le début de l’année 2017 :

MATIERES PREMIERES ET POLITIQUE CHINOISE

Le président chinois, Xi-Jinping, a déclaré l’environnement comme priorité nationale, craignant que ce sujet ne devienne source d’une contestation politique croissante et déstabilisante.

Aussi, les 18 juillet et 15 novembre derniers, la Chine a-t-elle fait deux notifications à l’OMC sur des projets de nouveaux standards d’acceptation des déchets recyclables non interdits à l’import mais soumis à restrictions d’importations à partir de 2018. Les restrictions s’appliqueront aux déchets importés (plastique, papier, métaux ferreux, métaux non-ferreux) qui devront respecter des seuils d’impuretés stricts.

Par ailleurs, le gouvernement freine les projets d’investissement dans l’exploitation des matières premières des entreprises chinoises à l’étranger pour les inciter fortement à investir dans le recyclage sur leur marché domestique.

L’objectif est de baisser significativement la pollution dans le pays tout en développant une filière industrielle domestique du recyclage, et se traduit par la fermeture rapide de certains sites polluants alors même que des alternatives de production et de traitement ne sont pas encore prêtes à prendre la relève.

Un des exemples des conséquences de cette politique est l’arrêt brutal de capacités de production de graphite d’où l’envolée des prix des électrodes, mais pourrait avoir d’autres impacts sur les entreprises françaises.

FLAMBEE DES ELECTRODES DE FOURS

Suite à la fermeture d’un des plus gros fabricants mondiaux de graphite par les autorités chinoises pour raison environnementale et aux dégâts occasionnés par l’ouragan Harvey chez les producteurs américains, le prix des électrodes de fours a littéralement explosé en quelques semaines.

La cherté des approvisionnements en électrodes touche de plein fouet la sidérurgie mais aussi la fonderie qui l’utilise dans ses fours de fusion. Cette situation risque de perdurer tant que l’équilibre ne s’est pas rétabli en termes de capacités mondiales de production.

TENDANCE HAUSSIERE SUR TOUS LES METAUX, FERREUX ET NON FERREUX

En Avril dernier, la Banque mondiale tablait ainsi sur une progression de 16 % en moyenne des cours des métaux industriels en 2017, après des hausses comprises entre 14% à 60% selon les métaux, ce que semble confirmer les analystes et l’évolution des cours tout au long de l’année.

NICKEL : Les Philippines sont le 1er producteur mondial de minerai de nickel, ayant représenté 22% de la production mondiale en 2016 soit 500 000t, en progression de 320 000t depuis 2010. 95% de sa production est exporté vers la Chine.

Le prix du nickel a connu de fortes variations baissières au 1er semestre sous l’influence de l’allègement des restrictions indonésiennes et du fléchissement de la demande d’inox. Néanmoins, la demande structurelle devrait durablement être orientée à la hausse sous l’effet de l’augmentation des besoins en nickel, notamment pour les batteries électriques qui représentent actuellement seulement 2-3% des usages.

CUIVRE : En 2016, les prix se sont accrus lors de l’élection présidentielle américaine dans un contexte de pénurie structurelle liée à de mauvaises conditions d’exploitation en 2015 (grèves, mauvais temps sur les mines). Depuis, le Pérou a augmenté sa production sous l’influence de la demande chinoise.

En 2017, la production chilienne a diminué de 60% à cause de grèves au 1er trimestre. Pour le moment, la demande chinoise est plutôt contenue suite à la régulation de la construction par le gouvernement chinois. Selon les prospectivistes, une pénurie pourrait intervenir à l’horizon 2020. En France, il est anticipé de forts besoins dus au renouvellement des installations SNCF.

Selon une étude réalisée en juin 2017 pour le compte de l’International Copper Association, le développement du marché des voitures et bus électriques devrait entrainer une demande passant de 185 000 tonnes actuellement à 1,74 millions de tonnes d’ici 10 ans, ce qui représenterait 6% de la demande mondiale.

COBALT : Malgré le quadruplement des capacités de raffinage en 5 ans par la Chine, la demande croissante, estimée à 7% par an, dans tous ses usages anciens ou nouveaux (batteries lithium-ions pour stockage, superalliages +4%/an, pigments, carbures, catalyse), risque de peser sur l’offre.

FERRAILLES : Stimulée par le renouveau de la demande sidérurgique française et européenne, la demande de volumes de ferrailles s’est globalement accrue sur l’année 2017, ponctuellement influencée par les besoins de la sidérurgie turque.

Crédit photo: fablok

| News |

|

|

March 26 2025

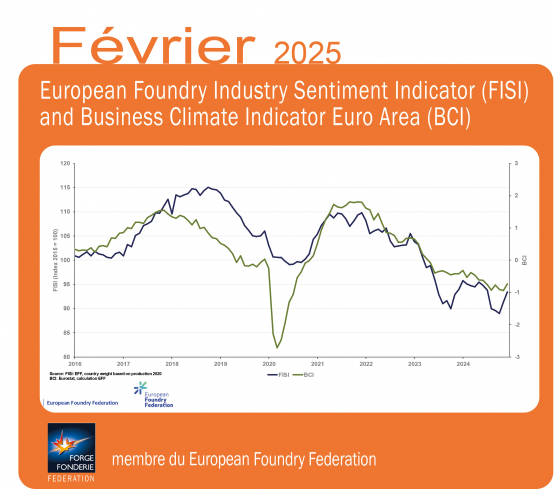

European Foundry Industry Sentiment Indicator (FISI) marks an increase in February 2025

February 2025 was the second month in a row, which displayed delicate signs that the situation of the European foundry industry is beginning to improve. The European Foundry Industry Sentiment Indicator (FISI), conducted monthly by the European Foundry Federation, shows signs of a slight economic recovery. Compared to the data from January 2025, the FISI increased from 91.3 to 93.4. This does not mean an automatic, sudden, certain and dynamic economic growth in the upcoming months, yet these are the first signs that the European foundry industry is slowly recovering after an exceptionally difficult year 2024, when the FISI index value fell every month – from 96.2 in January to 89.0 in December 2024. This rise suggests a slight improvement in the industry’s outlook, moving closer to the neutral 100-point mark. This development is partly due to positive expectations for the second half of 2025, as businesses anticipate potential growth and stabilization in demand. At the same time, in February 2025, the Business Climate Indicator (BCI), an index published by European Commission increased from ‑0.94 in January to ‑0.74 and according to the latest news, the euro zone’s GDP growth is expected to increase by +1.4% in 2025, up slightly from +0.7% in 2024.

The latest data shows a normalization of the situation in the eurozone’s manufacturing sector. The eurozone manufacturing Purchasing Managers’ Index (PMI) rose to 47.6 in February 2025, from 46.6 in January and from 45.1 in December, almost approaching the 50-point threshold that separates growth from contraction. Purchasing Managers’ Index (PMI) in the Euro area is an indicator of the economic health of the manufacturing sector. It is based on such indicators as: new orders, inventory levels, production, supplier deliveries and the employment environment. Geopolitical events, those of recent weeks, months and years, have caused revolutions in most industries in Europe. In the foundry industry, it began with a drastic increase in the prices of materials and energy, and declines in production in almost every EU country. Now, the diversification of foundry production is increasingly noticeable. Due to the geopolitical situation, the arms industry and energy industry — which have always been significant recipients of castings — are gaining importance.

The FISI – European Foundry Industry Sentiment Indicator – is the earliest available composite indicator providing information on the European foundry industry performance. It is published by CAEF the European Foundry Association every month and is based on survey responses of the European foundry industry. The CAEF members are asked to give their assessment of the current business situation in the foundry sector and their expectations for the next six months. The BCI – Business Climate Indicator – is an indicator published by the European Commission. The BCI evaluates development conditions of the manufacturing sector in the euro area every month and uses five balances of opinion from industry survey: production trends, order books, export order books, stocks and production expectations. |

| Read more |

| Directory |  |

| Forge Fonderie Magazine |

|

| Indicators |  |

| Press Room |  |

| Join us |  |

© 2016 Fédération Forge Fonderie - Credits & legal notice